„Das größte Risiko unserer Zeit liegt in der Angst vor dem Risiko“, sagte einst Helmut Schoek. Ganz nach diesem Motto entwickelte sich das Jahr 2018 an den weltweiten Kapitalmärkten – geprägt von Unsicherheit, Volatilität, Euphorie und Angst. Es war ein guter Start im euphorischen Bullenmarkt, doch das Ende sah anders aus: der deutsche Leitindex DAX schloss mit einem Jahres-Performanceverlust von 18,26 Prozent ab, der europäische Leitindex sogar mit 14,77 Prozent Verlusten. Auch die amerikanischen Märkte konnten kurz vor Silvester keine positiven Zahlen veröffentlichen – der breit gefächerte S&P 500 hat im Jahresverlauf 6,24 Prozent verloren, der Dow Jones Industrial Average musste 5,63 Prozent Verluste einbüßen und der Technologieindex NASDAQ 100 schloss mit geringen Verlusten in Höhe von 1,04 Prozent. Der japanische Leitindex NIKKEI schloss wie der DAX mit 12,08 Prozent Performanceverlusten und der CSI 300 mit satten Verlusten in Höhe von 25,09 Prozent.

Was geschah mit den Indizes im Detail?

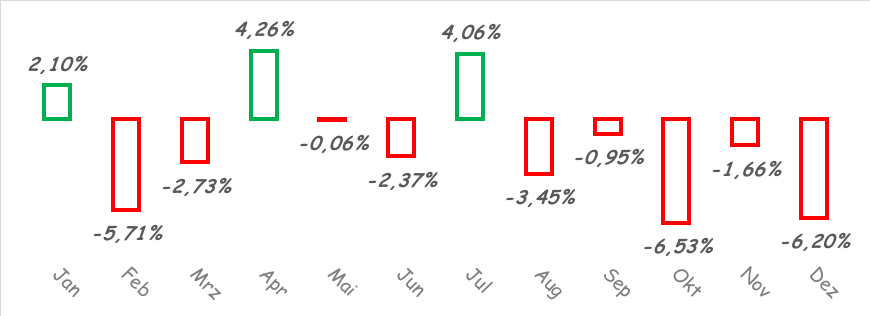

Beginnen wir mit dem deutschen Leitindex DAX:

Zu Beginn des Jahres 2018 notierte der DAX bei 12.917,64 Punkten, wohingegen am letzten Handelstag nur noch 10.558,96 Punkte übrigblieben. Von den 251 Handelstagen waren 129 Tage negativ und 122 Tage positiv – doch lediglich 3 Monate konnte der DAX positiv abschließen. Am besten entwickelte sich der Monat April mit einer Monatsperformance von 4,26 Prozent. Doch das vierte Quartal verschlechterte die Lage mit einem Perfomanceverlust in Höhe von 13,78 Prozent. Mit einer Volatilität von 15,46 Prozent und einem maximalen Drawdown in Höhe von 23,44 Prozent erlebten Marktteilnehmer unbequeme Tage.

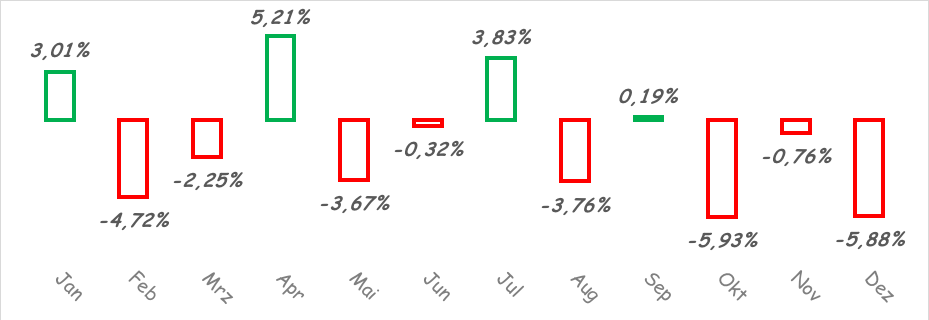

Der europäische Leitindex EURO STOXX 50 verlief ähnlich:

Gestartet hat der EURO STOXX 50 mit 3.490,19 Punkten. Am Ende des Jahres notierte der Index nur noch bei 2.986,53 Punkten. Auch hier war der April der stärkste Monat, sowie das vierte Quartal das Schwächste. Von 255 Handelstagen verliefen 129 Tage positiv und 126 Tage negativ.

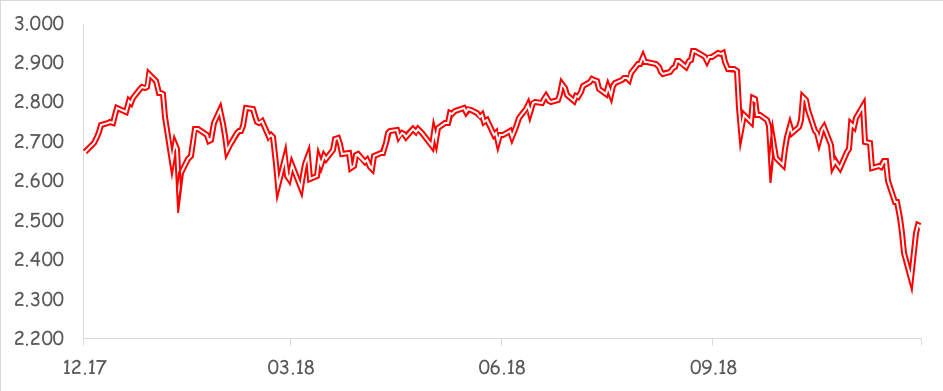

Die amerikanischen Leitindizes entwickelten sich ebenfalls stark volatil: Der S&P 500 notierte am Anfang des Jahres bei 2.695,81 Punkten und schloss gestern bei 2.506,85 Punkten. Die Volatilität betrug 17 Prozent. Nach einem starken dritten Quartal mit einer Performance in Höhe von 7,20 Prozent verlor der S&P 500 im letzten Quartal ganze 13,97 Prozent Performance. Die 132 positiven Handelstage konnten die 119 negativen Handelstage nicht ausgleichen.

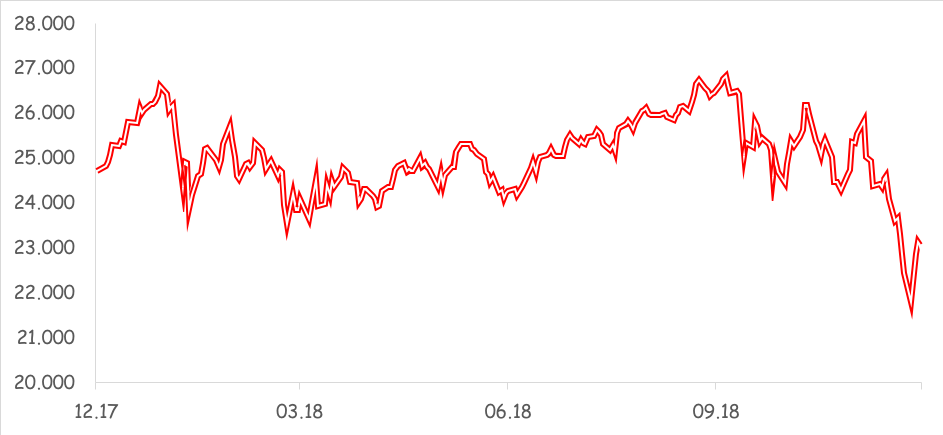

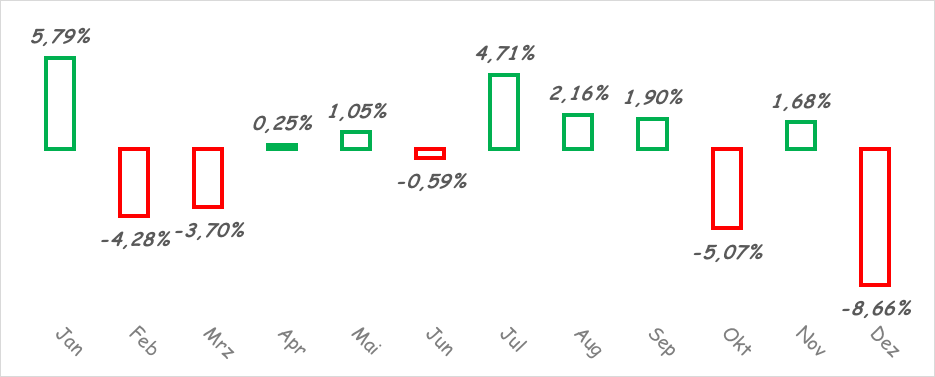

Der Dow Jones zählte am 2. Januar 2018 24.824,01 Punkte, wohingegen der Index gestern mit 23.327,46 Zählern in das neue Jahr ging.

Wie der S&P 500 auch verlief das vierte Quartal mit 11,83 Prozent Verlusten am schwächsten. Bei einem maximalen Drawdown von 18,77 Prozent betrug die Volatilität des Dow Jones 17,85 Prozent. Doch auch die 7 positiven Handelsmonate konnten die Performance gegen Ende des Jahres nicht positiv stimmen.

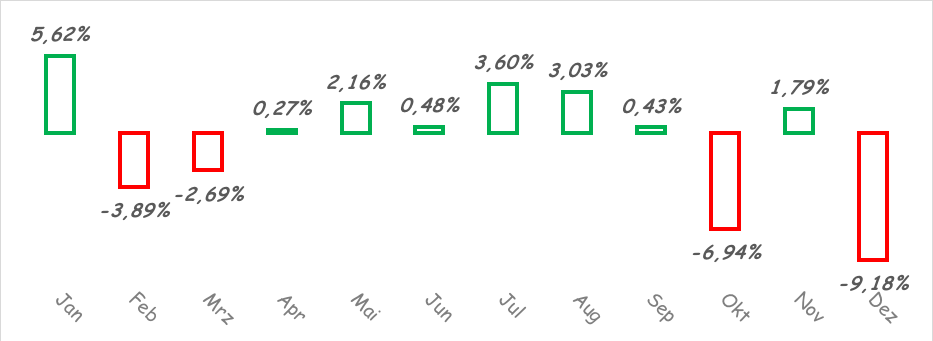

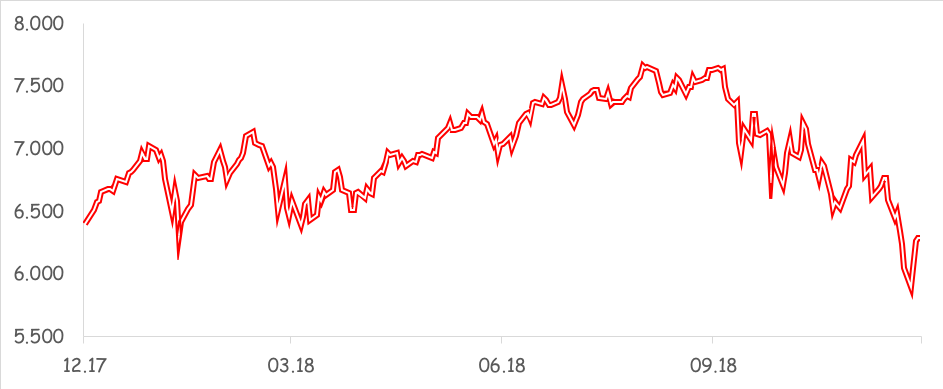

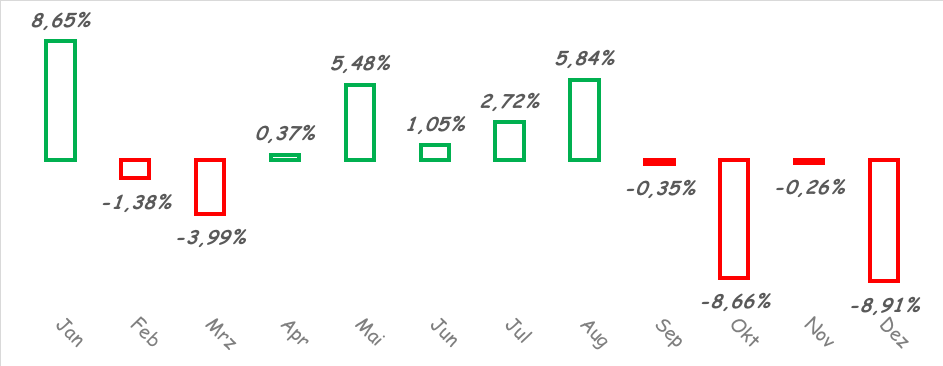

Der Vola-Winner war ganz eindeutig der Tech-Index in den USA!

Mit einer Volatilität in Höhe von 22,63 Prozent schloss der NASDAQ 100 im vierten Quartal mit Verlusten in Höhe von 17,01 Prozent ab – das nach zuvorigen positiven Quartalen. Gestartet hat der Index Anfang des Jahres mit 6.511,34 Punkten. Am Ende des Jahres waren es 6.329,96 Punkte. Bei 251 Handelstagen konnten die 135 positiven Handelstage die jährliche Performance trotz den schlechten letzten Monaten noch einigermaßen retten.

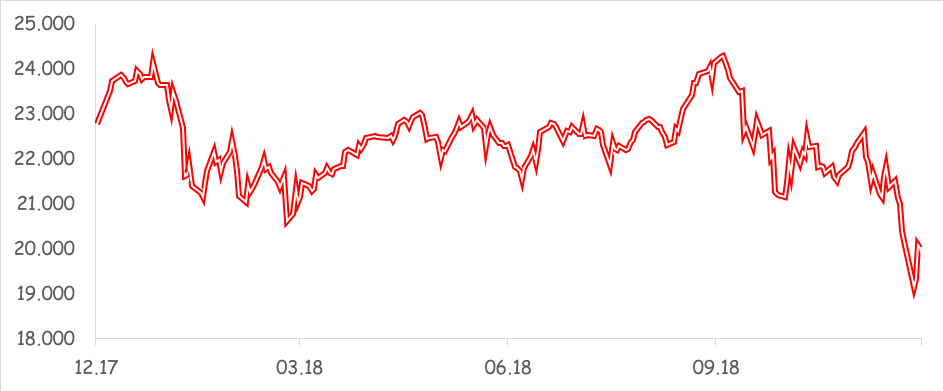

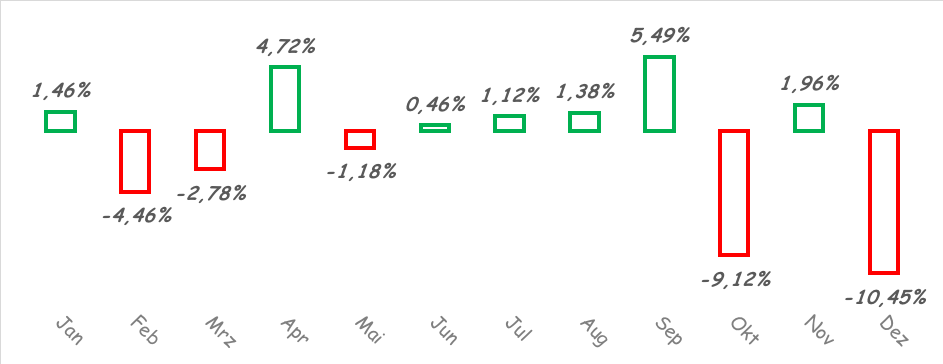

Wie zu Beginn bereits erwähnt haben die asiatischen Indizes ebenso ein volatiles Jahr hinter sich. Der NIKKEI begann mit 23.506,33 Punkten und notierte am Ende des Jahres nur noch bei 20.014,77 Punkten. Grund dafür war der schlechte Dezember mit einem Verlust von 10,45 Prozent. Die Volatilität betrug hier 19,29 Prozent.

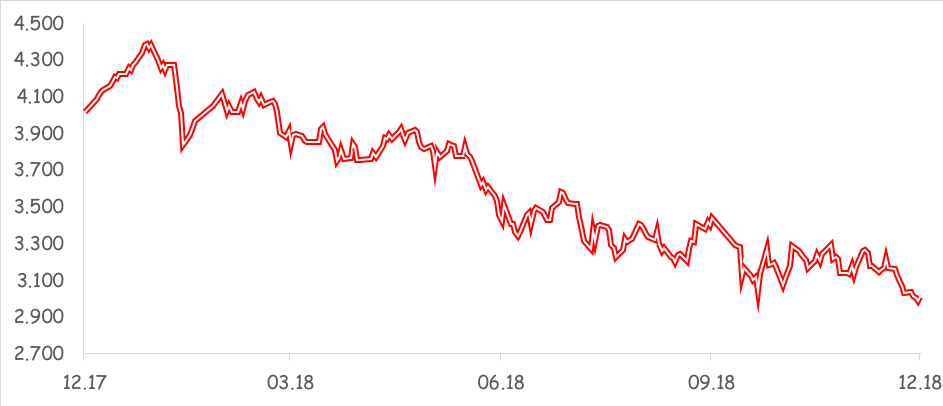

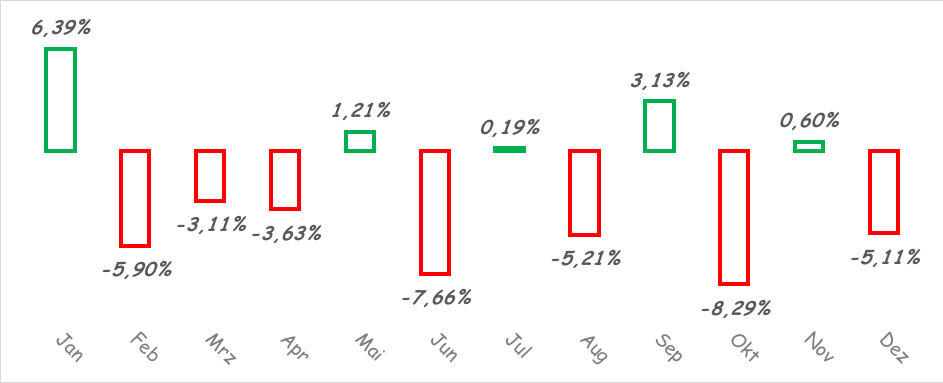

Der CIS 300 erlebte ersichtlich eine Talfahrt von anfänglichen 4.030,85 Punkten auf 3.010,65 Punkte.

Das vierte Quartal war hier ebenfalls mit 12,45 Prozent Performanceverlusten schlaggebend. Das maximale Drawdown betrug bei einer Volatilität von 21,31 Prozent ganze 31,88 Prozent.

Was waren die Gründe für die schlechte Entwicklung an den Finanzmärkten?

Die Gründe für die schlechten Verläufe der Indizes sind vielfältig und Schlagwörter wie Handelskonflikt, Unsicherheit, Zinsschritte der FED, BREXIT, Italienkrise und Invertierung der US-Zinskurve könnten den Marktteilnehmern noch lange im Kopf nachhallen.

Nach monatelangen Verstimmungen der Märkte durch den Handelskonflikt zwischen den USA und China könnte jetzt allerdings ein Hoffnungsfunken aufflammen. Nachdem sich die großen Weltmächte mit Strafzöllen auf Importe schikaniert haben folgen versöhnliche Töne: Trump und Xi haben aufgrund der positiven, historischen Diplomatie zwischen beiden Seiten den Ausbau der Zusammenarbeit angekündigt. Diese solle die diplomatischen Beziehungen stärken, stabilisieren und fördern.

In Europa belastete zudem die Italienkrise das Gemüt der Märkte – und auch hier wurden kurz vor Ende des Jahres nach wochenlangen Streitereien zwischen der EU und der italienischen Regierung Kompromisse getroffen. Der schuldenreiche Haushaltsplan für das Jahr 2019 wurde nach hitzigen Diskussionen durch die Vertrauensabstimmung abgesegnet. Das bedeutet für Italien eine ansteigende Staatsverschuldung, weshalb Sorgen an den Finanzmärkten bestehen – ein Kollaps Italiens würde für die Eurozone, insbesondere für Deutschland, gravierende Folgen haben.

Politische Börsen sind unbeliebt, doch die Liste der geopolitischen Probleme ist noch länger: Mit Blick Richtung Großbritannien wird ein düsteres Szenario bezüglich des BREXIT heraufbeschworen. Premierministerin Theresa May warnte gleich zu Beginn des neuen Jahres vor einem ungeordneten Brexit – mit verheerenden Folgen. Die Abstimmung über den Brexit-Vertrag wurde im britischen Parlament aufgrund fehlender Mehrheit verschoben und zudem häufen sich lauten Stimmen, dass eine zweite Abstimmung über den Brexit stattfinden solle. Letzteres wird von May strikt abgelehnt. Die EU indes hat für den Fall eines ungeordneten Brexit einen Notfallplan namens „No Deal“ beschlossen. Es bleibt gespannt abzuwarten, wie sich die Verhandlungen in den kommenden Wochen entwickeln werden – zumal außer Theresa May keiner eine vage Vorstellung vom Ende des Spiels hat.

Für Unsicherheit könnte auch die schlechte Prognose für die Weltkonjunktur sorgen, insbesondere jedoch in Deutschland. Die Prognose trübt die Lage ein, da die deutsche Wirtschaft im neuen Jahr abkühlen würde. Die EZB geht davon aus, dass sich die Wirtschaft nach der Abschwächung der Weltkonjunktur wieder stabilisieren wird und dass die Inflation weltweit langsam zulegen würde. Aufgrund dieser Aussichten werden von Seiten der EZB vorerst keine Zinsschritte geplant.

FED Chef Powell musste sich aufgrund der letzten Zinsschritte in den USA gegenüber Donald Trump rechtfertigen. Nachdem ihm von Seiten Trump mit einer Absetzung gedroht wurde, musste Powell den Präsidenten zurechtweisen, um die Unabhängigkeit der Notenbank vom Staat zu gewährleisten. Angesichts der boomenden, amerikanischen Wirtschaft wurden die Leitzinsen in 2018 viermal erhöht – ganz zum Verärgernis der US-Präsidenten. Im neuen Jahr sollen zwei weitere Zinserhöhungen folgen. Powells Aussage sei, dass das angestrebte Zinsniveau weder die Wirtschaft anschieben würde, noch diese bremsen würde. Trump kritisierte die Zinsschritte mit der Begründung, dass die steigenden Zinsen der amerikanischen Wirtschaft schaden würden.

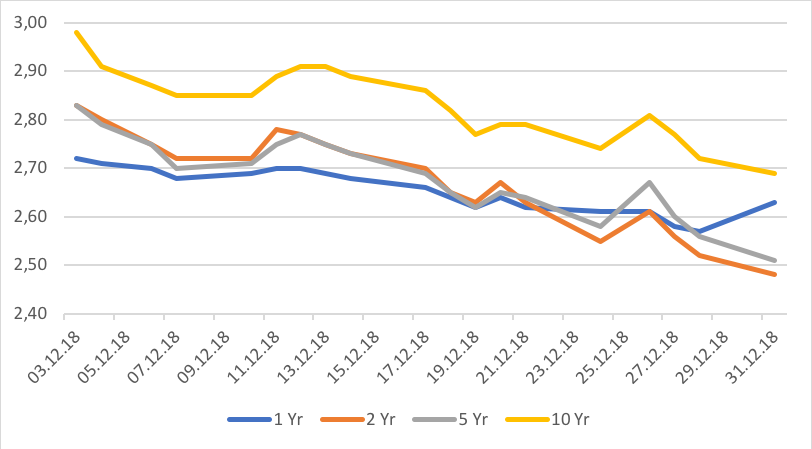

Mit Blick auf die US-Treasuries könnte jedoch Sorge bestehen, da sich diese deutlich angenähert haben:

Die kurzfristigen Zinsen auf den Anleihemärkten sind angestiegen, wohingegen die der langjährigen eher gesunken sind. Die daraus resultierende invertierte Zinsstrukturkurve stellt dar, dass das Verhältnis von langfristigen Anlagen zu höheren Renditen nicht mehr gewährleistet wird. Signalisiert die invertierte Zinsstrukturkurve eine drohende Rezession in den USA?

Werfen wir zudem noch einen Blick auf die Rohstoffmärkte: die geopolitischen Unsicherheiten prägten auch die Rohstoffmärkte in 2018.

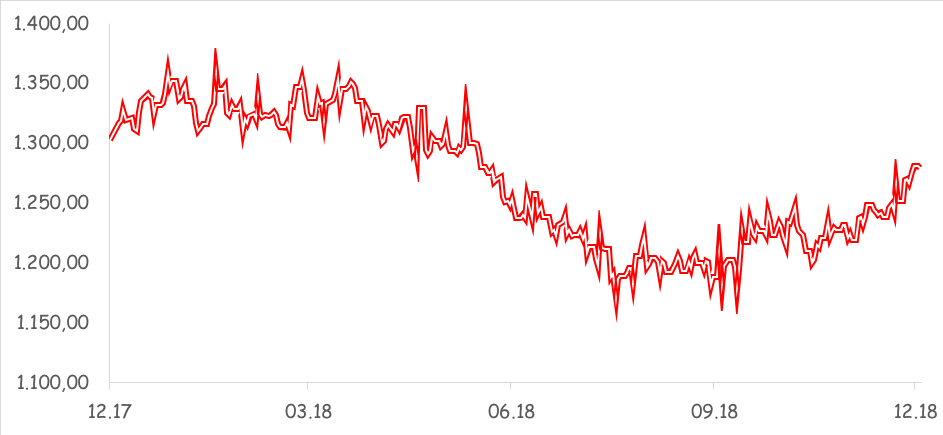

So könnte der Goldpreis aufgrund der politischen und konjunkturellen Risiken steigen – bei fallenden Aktienkursen und sinkender Risikobereitschaft stellt Gold traditionell eine gute Absicherungsalternative dar. Der Goldpreis litt in 2018 besonders unter den Zinserhöhungen der FED, da eine straffere Geldpolitik verzinsliche Anlagen im Vergleich zu Gold deutlich attraktiver macht.

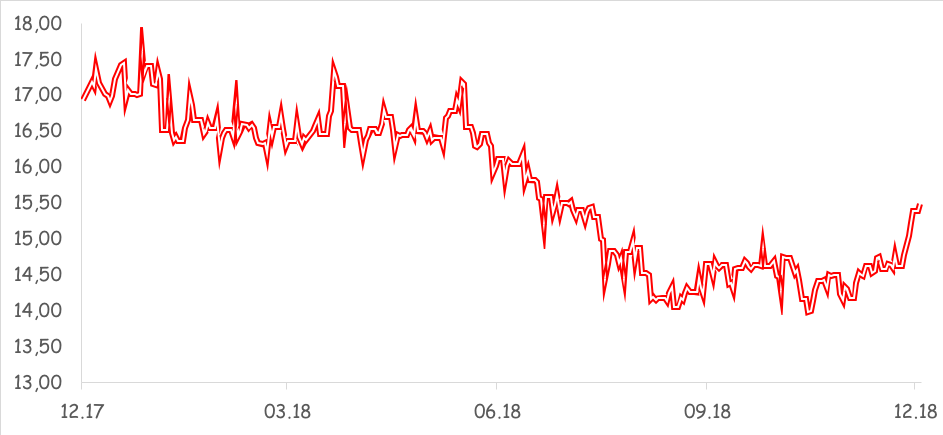

Gemeinsam mit dem Edelmetall Platin hat Silber in 2018 die schlechteste Rendite erzielt. Auch hier war der maßgebliche Treiber der Handelskonflikt zwischen den USA und China, sowie die Sorgen vor einer baldigen Rezession. Derzeit existiert zudem ein Überangebot an Silber. Doch der niedrige Preis sorgt dafür, dass in den aktuellen Phasen das Weißmetall als „kleiner Bruder des Goldes“ für Investoren attraktiver wird.

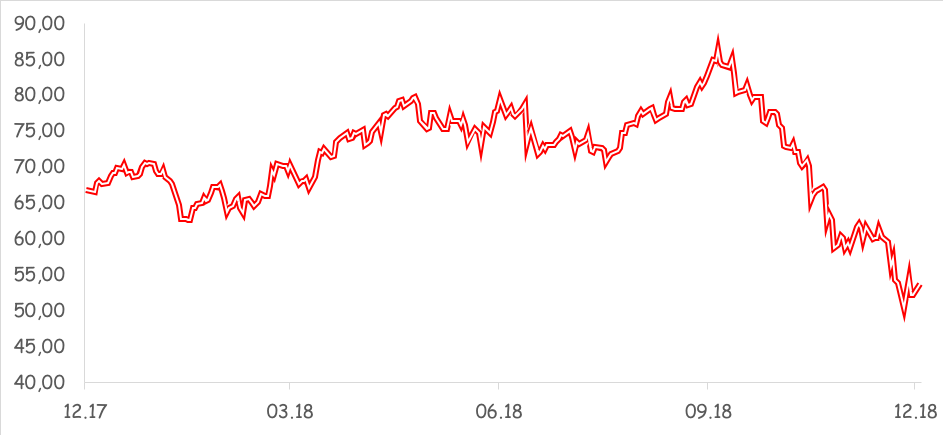

Für den Ölpreis (hier Brent-Öl) hat insbesondere das letzte Quartal im Jahr 2018 Verluste mit sich gebracht.

Das hohe Marktangebot an Rohöl ist Grund für die schlechte Entwicklung. So hatte die Fördermenge in Saudi-Arabien zuletzt ein neues Rekordhoch erreicht. Gekoppelt mit der sich abschwächenden Weltwirtschaft, schwachen Konjunkturdaten aus der Eurozone und einer insgesamt weniger dynamischen Wirtschaft ist die Nachfrage deutlich gesunken.

Rückblickend können wir festhalten, dass die politischen Börsen in 2018 vielen Marktteilnehmern die Suppe versalzen haben.

Wir wünschen unseren Lesern einen guten Start in das neue Jahr!

Quellen: Bloomberg, Reuters, Guidants, finanzen.net, OnVista, aktuelle Tageszeitungen/ Onlinezeitungen, Graphen: eigene Darstellung